La reciente operación por la que Rio Tinto, la segunda minera más grande del mundo, con una capitalización de mercado de USD 108.000 millones, pagó USD 6.700 millones por Arcadium Lithium, una prima cercana al 90% sobre el valor al que cotizaba la empresa, es un indicador de las expectativas de recuperación del precio del litio, el metal más liviano de la naturaleza y uno de los “minerales críticos” de la llamada “transición energética”, por su función en las baterías de “ion de litio”, útiles tanto en los vehículos eléctricos como en el almacenamiento de energía en baterías estacionarias.

Río Tinto se convirtió así en la nueva “Reina del litio” en la Argentina, pues Arcadium detentaba dos de las cuatro operaciones ya activas del mineral en el país, incluyendo la más grande y antigua, “Fénix”, en el Salar del Hombre Muerto. La operación de Arcadium en Argentina de por sí explicaba 70% de la producción mundial de carbonato de litio equivalente de la empresa, a lo que se sumará ahora el desarrollo del proyecto Rincón, que Rio Tinto había adquirido en 2022 en Salta.

De yapa, el bolsillo grande de la minera anglo-australiana re-acelerará proyectos como Sal de Vida, a 10 kilómetros de Fénix, que Arcadium había ralentizado a la espera de una recuperación del precio del litio, que desde noviembre de 2022 cayó de cerca de USD 80.000 la tonelada de carbonato “grado batería” (pureza mínima del 99,5%) a cerca de USD 10.000 en la actualidad.

Así lo anticipó Dominic Barton, chairman del directorio de Rio Tinto, en un diálogo que mantuvo en Washington con Infobae. “Nosotros tenemos el tamaño, el balance y la escala para decir que vamos a hacer esas inversiones”, dijo Barton, un contact man con trayectoria política y empresarial: fue embajador de Canadá en China y durante muchos años Global Managing Director de la consultora McKinsey.

La minera anglo-australiana posee 17 minas en Australia, 7 plantas hidroeléctricas en Canadá y 14 fundiciones de aluminio en distintas partes del mundo, amén de una rica historia. Fue fundada en 1873 y su nombre deriva del color del agua del río, en la provincia de Huelva, España, en que la explotación del hierro desde la prehistoria vio pasar mineros tartesianos, ibéricos, fenicios, cartagineses y romanos.

Con la compra de Arcadium, trámite que formalmente se perfeccionará en un par de meses, Rio Tinto pasa a ser el principal productor de litio de la Argentina, con presencia en las tres provincias litíferas del país (Catamarca, Jujuy y Salta) y hasta podría escalar al podio de las principales litíferas del mundo, que por ahora ocupan, cabeza a cabeza, la norteamericana Albemarle y la chilena SQM y, un poco más atrás, la china Tianqi Lithium.

Rio Tinto pasa a ser el principal productor de litio de la Argentina, con presencia en las tres provincias litíferas del país (Catamarca, Jujuy y Salta) y hasta podría escalar al podio de los principales del mundo

Para eso, claro está, también deberá sobrepasar a la hoy cuarta del ranking, la china Ganfeng, que también opera en la Argentina y no piensa quedarse quieta: en el reciente Seminario Internacional Litio en Sudamérica, realizado en Jujuy por Panorama Minero y cubierto por este medio, el CEO de Ganfeng para la Argentina, Jason Luo, dijo que la empresa aumentará fuertemente la inversión en los cuatro proyectos que tiene en producción y en desarrollo en el país, recursos a sumar a los USD 2.000 millones que ya lleva invertidos aquí. ”Nuestro plan es adherir al RIGI y empezar la producción el próximo año”, afirmó Luo sobre los proyectos en construcción Mariana y Pozuelos-Pastos Grandes, en Salta.

¿Qué es lo que lleva a acelerar la inversión extranjera en litio en la Argentina al cabo de casi dos años en que el precio prácticamente colapsó? Hay por lo menos tres razones, en las que se entremezclan cuestiones económicas y geopolíticas.

1 – El precio parece haber tocado piso

La fuerte baja de precios en los mercados spot de litio (que llegó a ser del 88% respecto a los picos de noviembre de 2022, habría tocado piso y empezaron a quedar “fuera de mercado” los proyectos de costo menos competitivo. Al respecto, un reciente informe de Benchmark Minerals Intelligence señaló que la fuerte caída del precio del espodumeno, una roca dura de la que se extrae litio, está sacando muchas operaciones del mercado.

De hecho, Arcadium, ahora adquirida por Rio Tinto, ya había decidido que a mediados de 2025 pasará a “cuidados y mantenimiento” su operación de espodumeno en Mt Cattlin, Australia. Y puede haber más novedades de ese tipo. “Nuestro análisis indica que la mayoría de los productores en Australia están perdiendo dinero a los actuales niveles de precios, aunque algunos optan por mantener la producción en la esperanza de un rebote hacia el final del año”, señaló Benchmark

En el mismo sentido, en un informe sobre el dominio chino de los eslabones medio y final de la “cadena de valor” del litio y otros minerales críticos, a fines de junio Infobae había consultado a Joe Lowry, CEO de Global Lithium, apodado internacionalmente Mister Lithium, quien contó que la fase depresiva del precio del litio se debía en gran medida “al éxito de una narrativa china que ha logrado hacer creer que los actuales precios son suficientes para mantener una sobreprovisión global”.

Según Lowry, China reforzó ese relato, útil a sus fines (porque domina los eslabones finales de la cadena de valor, pero en el inicial depende de la provisión externa) con inversiones en África (en particular, en Zimbabue) y aumentando su propia producción de lepidolito, otra roca dura de la que se extrae litio.

“El gigante asiático hizo un gran trabajo en hacer creer que sus proyectos en África, el espodumeno de Australia y su propia producción de lepidolito alcanzan para controlar el precio del litio, pero para la segunda mitad de esta década ese relato perderá credibilidad”, escribió Lowry en un informe al que accedió Infobae.

Los costos de producción del litio (ergo, la competitividad de las distintas operaciones) son mucho más bajos en los salares argentinos y chilenos. En un reciente evento minero binacional celebrado en la embajada argentina en Santiago, la ministra de Minería trasandina, Aurora Williams, remarcó que esa es la ventaja decisiva de la producción sudamericana, que ubicó en el cuartil inferior de costos de producción, gracias a la calidad de las salmueras del “triángulo del litio”.

Los costos de producción del litio (ergo, la competitividad de las distintas operaciones) son mucho más bajos en los salares argentinos y chilenos

En suma, la “narrativa china” de un precio bajo del litio (del que se aprovisiona 87% externamente) estaría llegando a su fin.

2 – La demanda superará a la oferta

Muy ligado al primer argumento, hasta ser casi su causante, están las previsiones sobre la oferta (producción) y demanda mundiales. Un informe del Departamento de Energía de EEUU consideró que la provisión de dos minerales en particular, litio y níquel, será “vital” a partir de 2025.

A mediano plazo, de 2025 a 2035, el informe considera al litio y al níquel como los de mayor importancia para la producción de energía “limpia” y los segundos de mayor “riesgo de aprovisionamiento”, detrás de los cuatro de mayor riesgo en ese aspecto: disprosio, iridio, neodimio y praseodimio, estos dos últimos “tierras raras” sobre las cuales China tiene un cuasi monopolio mundial.

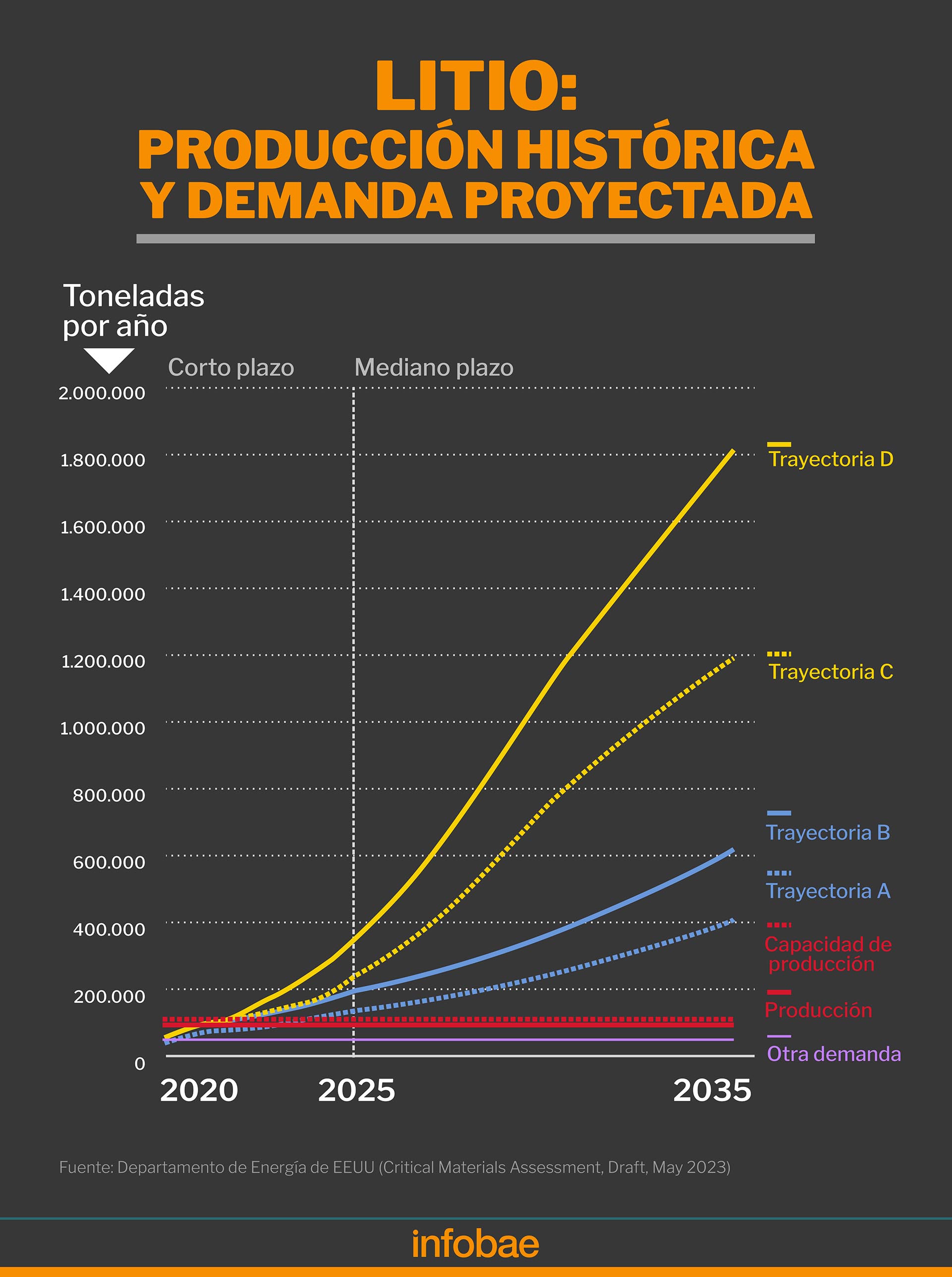

Como puede observarse en la infografía adjunta, el Departamento de Energía norteamericano proyecta hacia 2035 una demanda que va desde un mínimo de 600.000 toneladas en la trayectoria A hasta un máximo de 1.800.000 toneladas en la trayectoria D, esto es entre 3 y 9 veces los niveles de producción actuales.

La trayectoria más baja se basa en el Panorama de la Agencia Internacional de Energía en función de la demanda de baterías de litio para vehículos eléctricos y para almacenamiento, “baja densidad de material” y crecimiento del 3% en demanda “no energética”, en tanto la más alta (D) se basa en alta intensidad de material y parte de datos del Servicio Geológico de EEUU a los que aplica una tasa de crecimiento de la demanda del 9% anual. En todos los casos, se abre una enorme brecha respecto del nivel de producción global. Por eso, subraya el documento, “el cuello de botella primario para el actual mix de tecnología de baterías sigue siendo la provisión de litio”.

En igual sentido, un informe de Patricia Vásquez, Global Fellow del Wilson Center, un centro de estudios bipartidarios de Washington, precisa los siguientes ritmos de demanda de una serie de minerales críticos en los próximos años: más de 40% para cobre y tierras raras, 60% a 70% para el níquel y más del 90% para el litio. Solo la demanda de grafito crecería más rápidamente (además, Vásquez destaca el caso especial del Niobio, del que Brasil provee más del 90% de la producción mundial, amén de ser ya, detrás de la Argentina, el quinto productor mundial de litio).

La geopolítica y la competencia estratégica permean muchas de estas evaluaciones y proyecciones. A fin de agosto, José W. Fernández, subsecretario del Departamento de Estado de EEUU para Crecimiento Económico, Energía y Medio Ambiente, apuntó a China por manipular los precios del litio y el cobre y citó que, según la Agencia Internacional de Energía, hacia 2050 “vamos a necesitar 42 veces la cantidad de litio que usamos hoy”, estimación que, comparada con otras proyecciones, luce exagerada. Se trata, enfatizó, de “una necesidad para el mundo y una oportunidad para países como la Argentina”.

3 – Baja del precio de las baterías y más movilidad eléctrica

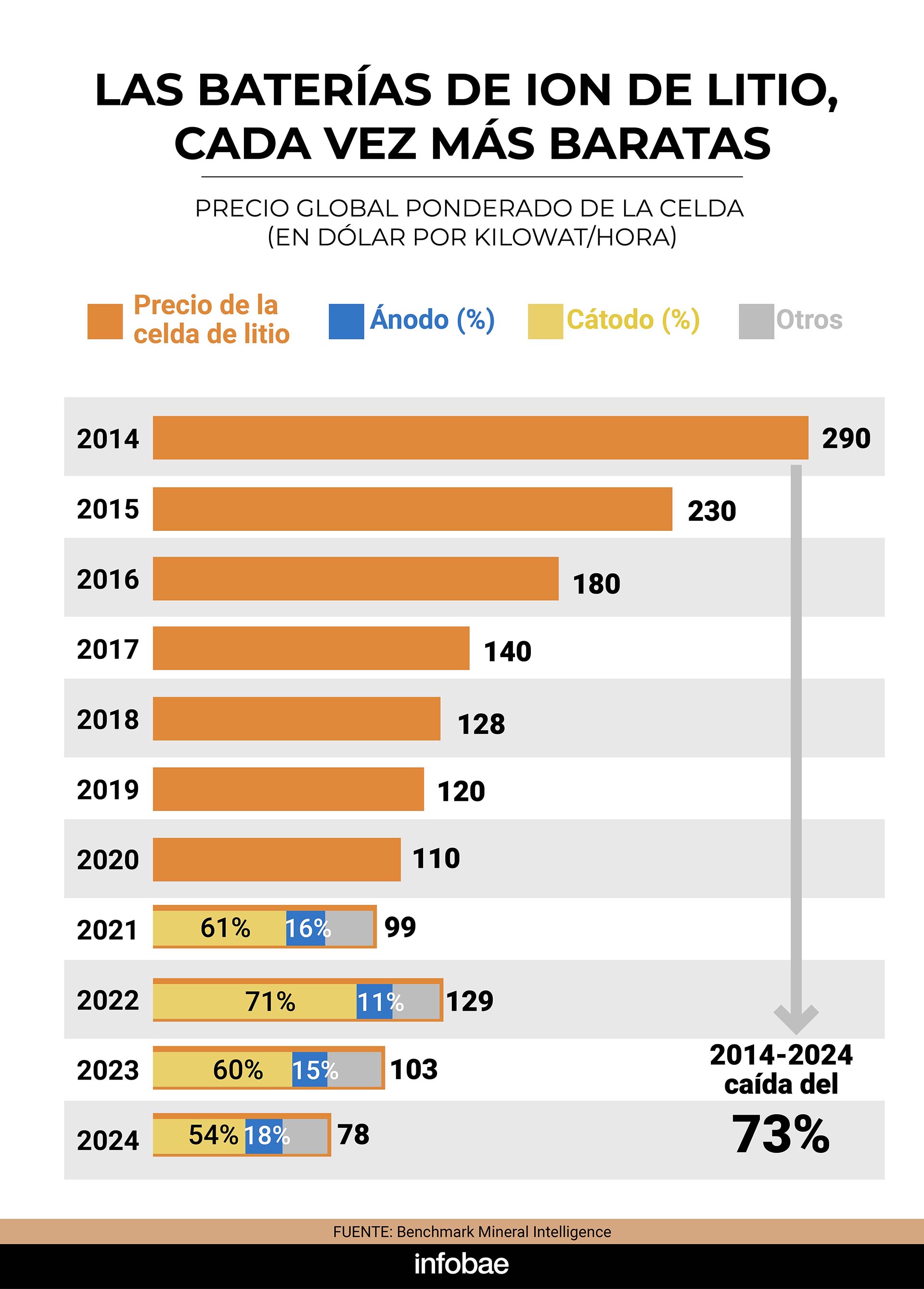

Otro reciente informe de Benchmark precisó la baja mundial del precio de las baterías de ion de litio, que en los últimos diez años cayeron 73% en costo por unidad de energía (dólares por kilowat/hora).

El abaratamiento del precio de las baterías aumenta la competitividad de la electromovilidad, pero tiene poco que ver con la caída del precio del litio, que físicamente no llega ni al 5% del peso de una batería y en valor, aún en sus momentos de más alta cotización, nunca llegó al 10 por ciento.

Según Benchmark, las ventajas de costo de producción de celdas de litio en gran escala permitieron que el precio del kilowat/hora cayera por debajo de USD 100 en 2021, punto en el cual el costo de propulsión de los vehículos eléctricos se volvió competitivo con el de los vehículos con motor a combustión interna. Los precios aumentaron levemente en 2022, en el pico del precio del litio, pero las economías de escala lo llevaron, a septiembre de este año, a USD 78 por kilowatt/hora, un valor 73% inferior al de hace diez años, y muy competitivo.

Según la consultora, que a partir de 2021 precisó también la incidencia del costo de ánodos y cátodos (los polos entre los que se mueven los iones de litio en los procesos de carga y descarga) la industria entró en 2023 en “la era del terawat/hora”, por la capacidad energética de las baterías que producen las 237 gigafábricas relevadas.

Los mayores obstáculos a un avance más rápido de la electromovilidad han sido el precio de los vehículos eléctricos (excepto en China, que los subsidia fuertemente), su autonomía (cuántos kilómetros pueden recorrer sin recarga) y cuestiones logísticas y de infraestructura, como la existencia de redes de carga suficientemente densas y el tiempo que lleva recargar una batería.

Algunas experiencias en curso son, por caso, ubicar centros de carga en lugares de alta concurrencia y donde la gente se queda por plazos no urgentes (moteles sobre las rutas, supermercados o centros de compra, etc) e invertir en redes de “supercargadores”, como está haciendo Tesla, la automotriz de Elon Musk.

El desarrollo más promisorio sería el desarrollo de celdas de litio para baterías de carga rápida

Con todo, el desarrollo más promisorio sería el desarrollo de celdas de litio para baterías de carga rápida. Las chinas CATL (principal fabricante mundial de baterías eléctricas) y Gothion, dice un reciente artículo de Financial Times, ya están presentando baterías que pueden cargarse del 10% al 80% en menos de 10 minutos (la carga del 80 al 100% es mucho más lenta)

“Una solución a la ‘ansiedad de rango’ es obviamente que los vehículos tengan mayor autonomía; la otra es hacer posible que se pueda recargarlos a una velocidad que no sea un problema en medio de un viaje”, dijo Andreas Breiter, codirector de la división “Centro para el Futuro de la Movilidad en Norte América” de McKinsey.

Un problema de la carga rápida es la temperatura que puede levantar en la batería, a riesgo de incendiarla. Y aquí aparece otra ventaja del litio, ya que –explica el informe- las baterías de litio-hierro-fosfato (todavía mayoritarias) son mucho menos propensas a ese problema que las ricas en níquel, el otro mineral crítico que el informe del Departamento de Energía de EEUU considera, a mediano y largo plazo, tan estratégico como el litio.

Aun si su aporte de divisas se multiplica por cuatro o cinco, el litio no será la “salvación económica” del país, pero sí una parte enorme de la actividad, el empleo y el crecimiento en las provincias del noroeste argentino

El desarrollo de las baterías de sodio, otro potencial competidor del litio, estaría acotado por la naturaleza, pues por su peso atómico, más de tres veces superior al del litio, no sería muy viable para la electromovilidad; su lugar en las baterías estaría más asociado a las de tipo estacionario. El litio, como ya se dijo, no solo es el metal más liviano de la naturaleza; entre los elementos, solo el hidrógeno y el helio tienen un peso atómico inferior.

Aceleración

No es casual entonces que empresas del porte de Río Tinto y Ganfeng aceleren sus inversiones litíferas en la Argentina, a caballo del valor estratégico del litio y de las ventajas impositivas y cambiarias del sancionado y ya reglamentado “Régimen de Incentivos para las Grandes Inversiones” (RIGI).

Tampoco lo es que en la reciente reunión minera anual del London Metal Exchange, la bolsa de metales más importante del mundo, haya habido un Argentina Day, al que fue invitado el secretario de Minería, Luis Lucero, y que Canning House, un think tank londinense autoproclamado “el lugar donde el Reino Unido se encuentra con América Latina y la península Ibérica”, publique un flamante informe sobre las posibilidades que abre el RIGI.

Pese a su inestabilidad económica, dice el texto, el sector litífero argentino despegó, es el de mayor crecimiento y se proyecta para ser el tercero más grande del mundo (posición que hoy ocupa China, detrás de Australia y Chile) en 2030. Dependerá de que las inversiones se concreten y generen más producción, valor, empleo y exportaciones.

Sin embargo, para apagar proclamas exageradas, cabe dimensionar el peso del litio en la economía argentina. En 2023, hasta hoy su año de mayor producción y exportación, explicó el 1,3% de las ventas externas. Aún si su aporte se multiplica por cuatro o cinco, no será la “salvación económica” del país, pero sí una parte enorme de la actividad, el empleo y el crecimiento en las provincias del noroeste argentino.

Fuente: Infobae