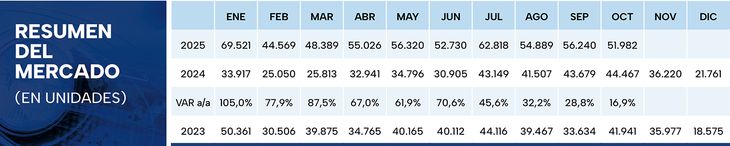

Es decir, hay margen para seguir creciendo. La comercialización de autos tuvo un 2025 de marcada recuperación, que invita a pensar en mejoras sostenidas y sostenibles. Es que se trata de un alza que se da por el reacomodamiento de las variables macro, antes que por una mejora en el poder adquisitivo de las clases medias. Es decir, de comenzar una senda de mejora de los salarios y de descongelamiento de la actividad y del empleo, este 2025 podría marcar un piso para el mercado local.

Así, los salones de venta dejaron atrás la falta de stock de tiempos anteriores, y con ello se terminó el deporte nacional del sobreprecio en concesionarios. Los precios de lista se remarcaron en la era Milei en sintonía con la inflación, por debajo de la devaluación. Pero los valores reales de venta al público encontraron el equilibrio.

Otro punto a observar del año es el avance las marcas chinas, que pueden despertar el auge eléctrico que jamás se trasladó a la Argentina. Llegó el gigante BYD, se relanzó Chery con una oferta agresiva, al igual que Geely, por citar los casos más resonantes. El avance de las automotrices del Gigante Asiático puede reconfigurar la competencia en el mercado local como ya ocurre en buena parte del mundo, con un crecimiento sostenido de las chinas que pone en aprietos a las firmas más tradicionales.

De hecho, un 50% del cupo para importar vehículos electrificados sin aranceles fue utilizado por marcas chinas. Un indicio respecto al futuro del mercado automotor.

En paralelo, días atrás se anunció el amplio acuerdo comercial con los EEUU, que integra al sector automotor. Mientras las fábricas esperan conocer la letra chica del acuerdo, las primeras reacciones fueron optimistas. El acuerdo podría abrir la puerta a productos fabricados en Norteamérica, al tiempo que autopartistas miran el potencial exportador, más allá de las amenazas comerciales.

El costo argentino traba las fábricas

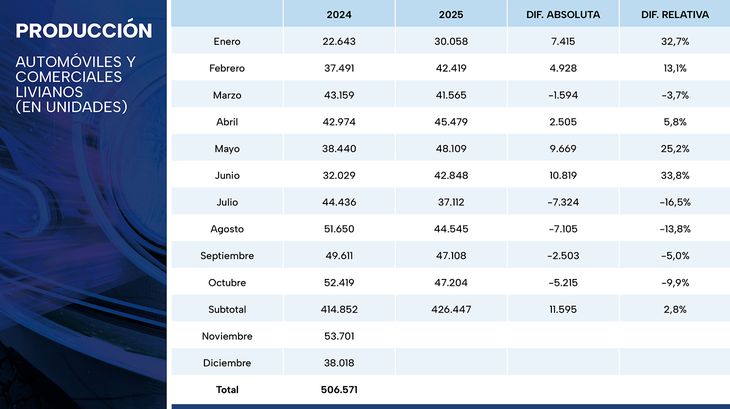

Sin embargo, las luces de alarma se encienden por el lado de la producción. Un mercado que en ventas creció un 55% no tiene su contrapartida en las fábricas locales. En el acumulado a octubre el alza es de apenas de 2,8%. En este caso, el saldo positivo se da por el mal primer semestre de 2024, ya que, por ejemplo, octubre 2025 terminó en una baja del 10% contra el mismo mes del año anterior.

Así como la apertura importadora y el dólar pisado dinamizaron la oferta y más productos fabricados en otros países, principalmente Brasil, se colaron en el top ten después de año de dominio de autos nacionales, ese mismo combo suma dificultades a las plantas locales.

El encarecimiento de los productos argentinos para los mercados externos no es mono factor (dólar). Las principales quejas del sector -y que tienen buena recepción en el Gobierno- pasan por la exagerada carga fiscal que tiene la producción en el país. Argentina exporta alrededor de un 20% de impuestos, contra un 0% de México, por ejemplo.

Desde el marco institucional de ADEFA, la asociación que nuclea a las fábricas, está planteada la necesidad de una reforma que no cargue tributos en toda la cadena productiva. En especial, apuntan a gravámenes provinciales como Ingresos Brutos y a las tasas municipales, que encarecen la operatoria. Buscan, en cambio, que la recarga pase por el consumo, al eslabón final. Por eso, no sorprende que las exportaciones hayan tenido un retroceso de 10% en lo que va de 2025, comparado contra un año flojo como lo había sido el 2024. En octubre, la caída en las ventas al exterior fue de 17,6 % en la comparación interanual.

No obstante, hubo novedades de relieve para la industria, que sigue apostando a la producción nacional. Las pick ups Fiat Titano y RAM Dakota, de manufactura cordobesa en Stellantis, la ampliación de los desembolsos de Ford para fabricar la Ranger híbrida, los anuncios de Volkswagen para avanzar con la Amarok renovada o el avance de Renault en su inversión para producir una pick up compacta son algunos de los nuevos proyectos que le dan previsibilidad al complejo productivo argentino en un mundo cada vez más cerrado.